Tri scenarija kretanja cijene nafte zbog sukoba na Bliskom istoku

U najgorem scenariju (za naftno tržište) bio bi izraelski napad koji bi smanjio izvoz iranske nafte, a pitanje postaje da li će Saudijci povećati proizvodnju da nadoknade gubitak. Ili će pokušati da iscrpe globalne zalihe kako bi podržali cijene, što bi značilo da Brent ostane iznad 80 dolara.

U odsustvu takvog napada, sigurnosna premija će biti samo privremena, a slabljenje u osnovnim faktorima će ponovo preuzeti primat, pa bi Brent mogao pasti ispod 75 dolara.

Trenutno se čini da sukob na Bliskom istoku prelazi u „beskrajni rat“, gdje Izrael pokušava da uništi Hamas i Hezbolah, što je gotovo sigurno nemoguće. I da zastraši Iran kako bi smanjio svoju podršku članovima „ose otpora“. Do sada je šteta koju su raketni napadi nanijeli Iranu i Izraelu minimalna, ali zabrinutost da bi situacija mogla eskalirati održava cijene nafte na višem nivou, pri čemu se vraća naš stari poznanik, sigurnosna premija.

Cijene koje su bile pod pritiskom osnovnih tržišnih faktora porasle su za pet do osam dolara po barelu posljednjih dana. Uzimajući u obzir mogući pravac sukoba, šta različiti scenariji znače za cijene nafte?

Više scenarija

Prvo, važno je imati na umu da, dok osnovni faktori obično evoluiraju sporo, geopolitički događaji mogu se brzo i drastično promijeniti. Iako ponuda nafte ponekad naglo opadne, potražnja se razvija postepeno: sljedeći mjesec, sljedeći kvartal, neće se znatno razlikovati od trenutnih nivoa. U suštini, geopolitika je brza, dok su osnovni faktori spori, ali trajniji.

U tom kontekstu, razmotrimo različite političko-vojne odluke u budućnosti. Može se pretpostaviti da će Izrael nastaviti rat protiv Hamasa i Hezbolaha. Ali, njihov odgovor na posljednji iranski raketni napad ostaje nejasan. Postoje četiri vjerovatna izbora: minimalni napad, kao nakon raketiranja u aprilu, smanjio bi tenzije i brzo oborio cijene nafte. Međutim, trenutna izraelska retorika implicira da je to malo vjerovatno.

Sljedeći scenario bi mogao biti veći izraelski napad na iranske vojne baze i infrastrukturu, poput skladišta oružja ili fabrika. S obzirom na nedavne događaje, jasno je da Izrael ima dobre obavještajne podatke o svojim protivnicima. Zato je takav napad moguć, iako bi dugoročni efekti bili minimalni. Ipak, Iran bi gotovo sigurno odgovorio još jednim raketnim napadom. To bi značilo da bi razmjena udaraca potrajala, a sigurnosna premija na cijene nafte ostala povišena.

Napad na nuklearna ili naftna postrojenja?

Treća opcija bila bi da Izrael napadne iranska nuklearna postrojenja. Nešto što Izrael navodno dugo želi, ali je bio suzdržan pod uticajem SAD-a. Međutim, s obzirom na smanjen uticaj SAD-a, Netanjahu bi mogao biti u iskušenju da preduzme taj korak. Uspješan napad bi vidio kao krunu svoje duge političke karijere. Postoji nesigurnost u pogledu izraelske sposobnosti da pokrene takav napad bez pomoći SAD-a. Mnogi upozoravaju da iranska postrojenja nisu ranjiva na vazdušne udare. Ipak, Izrael bi mogao smatrati da bi čak i manja šteta na tim lokacijama mogla poslužiti kao zastrašujući faktor za dalju iransku odmazdu. Opet, to bi dovelo do kontinuiranog nasilja i održavanja sigurnosne premije na visokom nivou.

Konačno, neki sugerišu da bi Izrael mogao napasti iransku naftnu infrastrukturu, uključujući rafinerije ili izvozna postrojenja. Smanjenje iranskih prihoda od nafte bilo bi poželjno iz izraelske perspektive, iako bi SAD vjerovatno odvratile od takvog poteza. Posebno Bajdenova administracija, koja ne želi oktobarsko iznenađenje u vidu viših cijena nafte, iako politički uticaj SAD-a trenutno izgleda slab.

Strah od napada na naftnu industriju najveći

Očekivanja izraelskog napada na iransku naftnu industriju objašnjavaju veći dio nedavnog rasta cijena, jer je to jedini vjerovatni razvoj koji bi imao direktan uticaj na svjetsko naftno tržište. Međutim, čak i uništenje rafinerija u Abadanu i Bandar Abasu, kapaciteta 700.000 barela dnevno, ne bi imalo značajan efekat na svjetsko tržište nafte, uprkos tome što bi proizveo spektakularne video snimke požara i eksplozija.

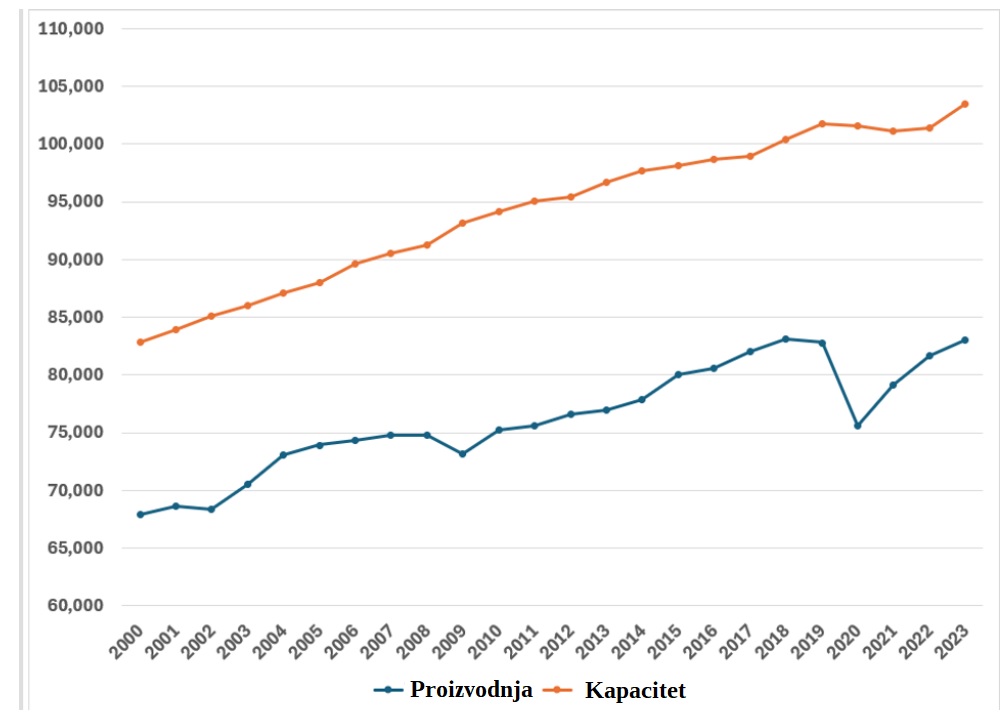

Iranska nacionalizacija imovine Britiš Petroleuma (British Petroleum) i zatvaranje Abadana podigli su cijene nafte u Aziji za otprilike 30%. U to vrijeme je Abadan obezbjeđivao veliki dio potražnje za azijskim proizvodima. Sada te dvije rafinerije zajedno obezbjeđuju manje od 1% svjetskog kapaciteta i lako bi se mogle zamijeniti. Slika ispod prikazuje kapacitet rafinerije i propusnost sa podrazumijevanih 20.000 barela dnevno viška kapaciteta, ali precjenjuje raspoloživi kapacitet. Realnija procjena bi bila oko 3-5.000 barela dnevno viška kapaciteta, u svakom slučaju, više nego dovoljno da zamijeni bilo kakav poremećaj u iranskim operacijama. Došlo bi do nekog rebalansa i Iran bi izgubio novac, ali osim toga uticaj bi bio mali.

Napad na iranska naftna polja takođe bi izgledao impresivno, generišući masivne požare, ali imali bi samo ograničen efekat na zalihe s obzirom na disperzovanu prirodu proizvodnje. Uništavanje postrojenja za utovar tankera na ostrvu Karg bilo bi ozbiljnije i moglo bi smanjiti izvoz iranske nafte za možda 1.000 barela dnevno u najgorem slučaju. Zatim, postavlja se pitanje da li će Saudijci zamijeniti izgubljeno snabdijevanje ili ne. Imaju dovoljno slobodnih kapaciteta, ali bi možda radije pustili da se tržišta zaoštre, zalihe padaju, a cijene učvrste. U tom slučaju, Brent bi ostao na ili iznad 80 dolara.

Tri moguća scenarija

U suštini, postoje tri moguća scenarija: nivo nasilja ostaje konstantan ili opada, u kom slučaju će sigurnosna premija izblijedeti i Brent bi se vratio na nivo od 70-75 dolara.

Alternativno, eskalacija sa stalnim raketnim napadima ili atentatima održala bi cijene nafte na visokim nivoima, kao što je sada (Brent oko 78 dolara).

Konačno, svaki napad na iransku naftnu infrastrukturu podigao bi Brent iznad 80 dolara, ali samo ako bi iranski izvoz značajno pao, a Saudijci odbili da povećaju proizvodnju.

Sve u svemu, očekuje se da će cijene nafte uskoro pasti na nivoe iz septembra, a šanse da Brent ostane iznad 80 dolara duže vrijeme su male. Ipak, klađenje na mir na Bliskom istoku nikada nije za one slabog srca.

Michael Lynch, saradnik Forbesa

Oil’s Security Premium Could Rise, But Is Unlikely To Persis