Odakle dolaze najveći investitori u litijum: Rio Tinto je još daleko od svjetskog vrha

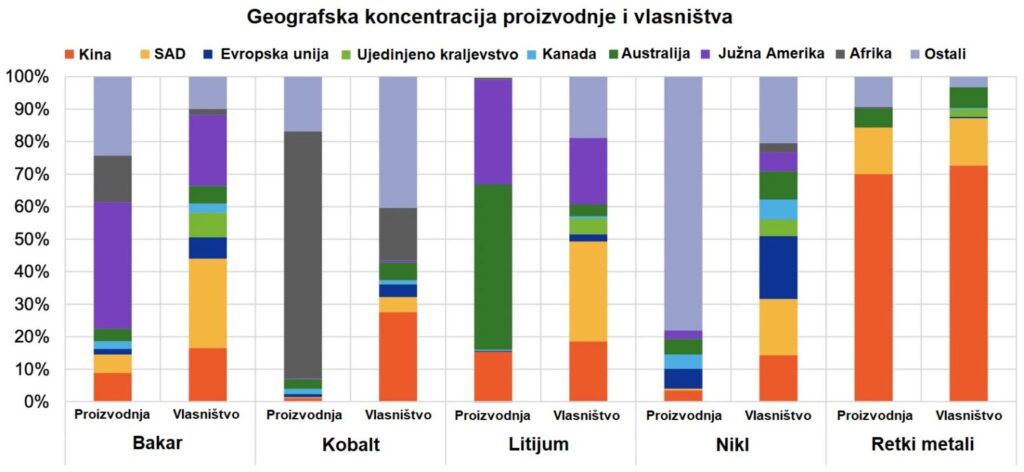

Iako je Australija ubjedljivo najveći svjetski proizvođač litijuma, investitori iz ove zemlje nisu dominantni u ovom sektoru. Podaci sugerišu da najviše poslovnih interesa u ovom biznisu imaju američke kompanije i pojedinci dok Evropska unija značajno zaostaje ne samo kada je riječ o ovom metalu već i kod drugih strateških sirovina.

To može da objasni i diplomatsku ofanzivu Evropljana prema Srbiji kako bi se Srbija uskladila sa planovima EU kada je riječ o smanjivanju zavisnosti od drugih država u obezbjeđivanju snabdijevanja i razvila projekat Jadar.

Unija je donijela Zakon o ključnim sirovinama, ali se ovaj propis prije svega bavi diversifikacijom odnosno proširenjem kruga zemalja od kojih će Evropa nabavljati kritične metale, ali ne i pitanjem ko su vlasnici kompanija koje se bave iskopavanjem i kako to može uticati na ranjivost Starog kontinenta.

Analiza Centra za istraživanje ekonomskih politika (CEPR), evropske organizacije sa kancelarijama u Londonu, Parizu i Briselu, pokazuje da poslije Amerikanaca, najznačajniji investitori u litijum dolaze iz Južne Amerike i Kine. Daleko iza su investitori iz Britanije, Australije i EU.

Amerikanci čine 31% investitora u litijum, iz Južne Amerike dolazi 20%, a Kinezi 19%.

Zemlja iskopavanja nije uvijek i zemlja porijekla investitora

Zašto je ovo pitanje važno najbolje pokazuje primjer Australije. Kako navodi CEPR, iako iz te zemlje dolazi polovina svjetske proizvodnje litijuma, njena dva najveća rudnika su u vlasništvu kineskih kompanija. Tako nabavka litijuma „Down under“ znači i da se Evropa izlaže kineskom uticaju pri obezbjeđivanju tog metala.

Uticaj Kine najizraženiji je kod rijetkih metala. U toj zemlji se oni i najviše iskopavaju pa kineski investitori čine 73% ulagača u rijetke metale. Značajni su i kada je riječ o kobaltu (28%) iako najveći dio svjetske proizvodnje dolazi iz Konga.

Amerikanci su osim litijuma značajni investitori u bakar (27%) dok su evropski investitori vidljiviji samo kada je riječ o niklu (19%). Međutim, CEPR i za to ima objašnjenje – tu je riječ prije svega o Rusima sa biznisima lociranim na Kipru.

Osim zemlje porijekla ulagača, važan faktor predstavlja i udio tzv. strateških investitora. Među njih se ubrajaju državne kompanije, kompanije na koje država ima uticaj, ali i porodice koje su vlasnici kompanija za iskopavanje, članovi upravljačkih tijela tih kompanija i izvršnog menadžmenta.

Udio strateških investitora u rudarskim kompanijama posebno je izražen kod Kineza. Zbog njih je i udio strateških investitora najveći kod rijetkih metala (62%) dok je kod litijuma i drugih kritičnih metala poput bakra, nikla i kobalta oko trećine.

Zašto su važni kritični metali

U analizi koju potpisuju Violen Fober, Natan Žise i Žilijen Le Ru navodi se da će energetska tranzicija zahtijevati velike količine ključnih sirovina koje se vade i obrađuju u zemljama koje su geopolitički udaljene od EU.

„Investitori van EU kontrolišu značajan dio kapitala globalnih kompanija koje se bave eksploatacijom kobalta, bakra, litijuma, nikla i rijetkih metala, što naglašava potrebu za jačanjem strateške autonomije EU i razvojem specifične strategije za metale za budućnost“, navode autori.

Dodaju da se 73% kobalta vadi u Kongu, 69% rijetkih metala u Kini, a polovina globalnog snabdijevanja niklom dolazi iz Indonezije tako da ova koncentracija zaliha izaziva zabrinutost da dominantne zemlje mogu koristiti svoj tržišni položaj kao polugu za ostvarivanje drugih strateških prioriteta, što naglašava hitnu potrebu za jačanjem strategije EU za sirovine.

„Geografska koncentracija proizvodnje dodatno je pojačana koncentracijom firmi koje kontrolišu snabdijevanje ključnim sirovinama, što dovodi do oligopolističkih tržišnih struktura“, ističe se u analizi CEPR. „Nekoliko multinacionalnih kompanija i državnih ili od države kontrolisanih preduzeća dominira značajnim dijelom globalne proizvodnje. Na primjer, četiri najveće rudarske kompanije kontrolišu oko 55% proizvodnje kobalta, dok pet najvećih rudarskih kompanija kontroliše 80% globalne proizvodnje litijuma“.

Ko je najveći u litijumu?

Rio Tinto je jedna od najvećih svjetskih rudarskih kompanija (fokus biznisa je na gvožđu i aluminijumu), ali u poslu s litijumom još nije među najvećim svjetskim igračima. Zapravo nije faktor uopšte jer tek razvija svoje projekte, ali želi da se umiješa u globalni vrh jer vjeruju da će ovaj metal ipak biti ključan na tržištu baterija još dugo u odnosu na druge metale i da će se tržište litijuma udesetostručiti do 2030 (u odnosu na 2020).

Dugo je ovim biznisom dominirala tzv. Velika trojka – američki Albemarle i Livent, kao i čileanski Sociedad Quimica y Minera de Chile. Sada je lista nešto veća, a krug su proširili Kinezi.

Američki Albemarle smatra se najvećom rudarskom kompanijom kada je riječ o litijumu. Rudnike ima u Čileu, SAD i Australiji, a dobija značajnu podršku matične države da razvija projekte s litijumom na domaćem tržištu.

SQM osim u matičnom Čileu, razvija projekat iskopavanja litijuma u Australiji. Da bi ojačala uticaj nad proizvodnjom litijuma, čileanska vlada ove godine je dogovorila partnerstvo SQM-a i državne kompanije Codelco (koja će imati 50% plus jednu akciju).

Tu je i australijski Mineral Resources. Litijumske projekte razvija putem zajedničkih ulaganja s drugim kompanijama, poput američkog Albermarle, ali i Ganfeng Litijuma.

Kineski Tianqi Lithium je najveći proizvođač litijuma iz čvrstih stijena. Rudnike ima u Australiji, Čileu i Kini. Kupio je i značajan vlasnički udio u SQM-u. U društvu najvećih je i pomenuti kineski Ganfeng Lithium. Iako je jedna od mlađih kompanija u ovom biznisu, prisutna je u cijelom lancu snabdijevanja baterijama za električna vozila. Operacije ima ne samo u Kini već i u Australiji, Argentini, Meksiku, Maliju, Irskoj. Ima ugovore s Teslom, BMW-om, Folksvagenom i Hjundaijem.

U svjetskom vrhu je još jedna kompanija sa sjedištem u Australiji – Pilbara Minerals. Još mlađi od Ganfenga je Arcadium Lithium koji je među top 10 kompanija ušao ovogodišnjim spajanjem australijske kompanije Allkem i Liventa. Poslovno je prisutna kako kroz iskopavanje tako i kroz preradu u Argentini i Australiji, SAD, Kini, Japanu, Velikoj Britaniji, Kanadi. Stručnjaci u ovoj industriji u globalni vrh ubrajaju i kompanije Sichuan Yahua Industrial Group i Lithium Americas.

S druge strane, Rio Tinto ne krije planove da uđe u ovo društvo, ali ne putem spajanja i akvizicija velike vrijednosti već razvojem svojih rudnika ili kupovinom onih kompanija koje imaju pravo na istraživanje i eksploataciju, ali su još u ranoj fazi razvoja projekata.

Tako je kompanija već kupila rudnik u Argentini (za 825 miliona dolara i uz planirano ulaganje od još 350 miliona), a na redu je i razvoj projekta u Srbiji koji bi bio najznačajniji u njihovom biznisu. Takođe su obezbijedili zemljište za istraživanja u Zapadnoj Australiji i žele da razviju projekte u Kanadi i SAD. Najveći rival Rio Tinta u rudarstvu, BHP, ipak se i dalje drži podalje od litijuma.

Evropi treba strategija

„Iako je cilj Zakona o ključnim sirovinama EU smanjenje strateških zavisnosti diversifikacijom snabdijevanja EU, on se ne bavi ranjivostima povezanim sa koncentracijom rudarskog kapitala. Naime, Zakon o ključnim sirovinama postavlja ciljeve diversifikacije na nivou zemalja proizvođača. Takvi ciljevi ne adresiraju rizike koncentracije povezane sa vlasništvom kapitala. Međutim, procjena koncentracije u rudarskom sektoru kroz podatke o vlasništvu pokazuje veoma drugačiju sliku u poređenju sa geografskom lokacijom rudnika“, navodi CEPR.

Oni podsjećaju da Zakon o ključnim sirovinama takođe ima za cilj unapređenje kapaciteta EU u vađenju, preradi i reciklaži ključnih sirovina.

„Razvoj evropske rudarske industrije zahtijevaće značajna sredstva iz privatnih izvora. U svjetlu posvećenosti EU jačanju ekonomske sigurnosti, procjena izvora kontrole evropskih rudarskih kompanija je ključna za ocjenu snabdijevanja i geopolitičkih rizika unutar EU. U ovom kontekstu, naši rezultati sugerišu potrebu za povećanom transparentnošću u vezi sa izvorima kontrole novih rudarskih projekata najavljenih u EU“, piše u analizi.

Na kraju, zaključuju da analiza naglašava potrebu za jačanjem strateške autonomije EU i sugeriše potrebu za posebnom strategijom za metale.

| Sve više litijuma, Australija najveći proizvođač Posljednji podaci Američkog geološkog institua pokazuju da je ubjedljivo najveći proizvođač litijuma Australija sa 86.000 metričkih tona. Drugi je Čile sa gotovo upola manje – 44.000 metričkih tona, treća Kina sa 33.000 tona. Kako je ukupna svjetska proizvodnja oko 180.000 tona u 2023. to sugeriše da su ostale zemlje značajno manji tržišni učesnici. Inače, proizvodnja litijuma u 2022. bila je 146.000 metričkih tona. Najveći rudnici su Grinbušis u Australiji koji je proizveo 37.000 tona u 2022 (njime upravljaju Albermarle i Talison Lithium) dok je na drugom mjestu SQM-ov Salar de Atakama u Čileu sa proizvodnjom od 29.500 tona. Kina je najveći uvoznik i najveći prerađivač litijuma, a na drugom mjestu je Koreja. Riječ je o metalu koji je 33. po količini u prirodi. Globalne rezerve su 28 miliona tona i ne očekuje se da će skoro biti potrošene jer industrija intenzivno razvija i tehnologiju reciklaže baterija. |